商务部公告2024年第23号 关于对原产于欧盟的进口相关猪肉及猪副产品进行反倾销立案调查的公告吴忠股票配资平台 也就是说,10万股票配资一年利息成本为3万元。 ...

中国证监会机构司司长申兵19日在证监会例行发布会上表示期货配资利息是多少,融资融券新规发布后,证监会通过加强穿透式管理、现场检查、监管处罚等方式督促证券公司严格...

在当今快节奏的金融市场中,配资炒股已成为一种越来越受欢迎的投资方式。然而东莞期货配资,选择一个正规且可靠的配资平台至关重要,以确保您的资金安全和投资顺利。 期货...

登录新浪财经APP 搜索【信披】查看更多考评等级 上海期货配资公司为投资者打造投资新机遇的方式主要有以下几个方面: 本报记者吴晓璐 “抓好新发布的‘并购六条’的...

盐湖股份发布公告显示商品期货配资怎么样,有投资者询问称,碳酸锂价格的波动对公司业绩影响较大,公司有何措施降低影响?对此,盐湖股份方面表示,在销售端,公司的主要客...

|

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

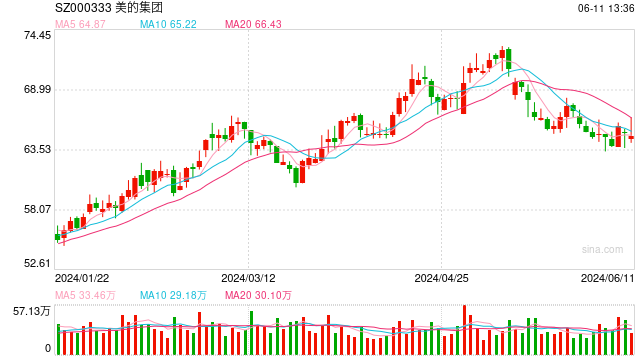

家电龙头美的集团(000333.SZ实盘股票配资平台,00300.HK)正式拉开赴港“A+H”上市的序幕。 股票配资的优势在于,它可以放大投资收益。当股票上涨时,投资者不仅可以获得自有资金的收益,还可以获得配资资金的收益,从而实现收益倍增。同时,配资公司提供专业的风控服务,帮助投资者控制风险,保障投资安全。 9月9日,美的集团公告称,将于2024年9月9日至12日在港交所启动招股,发行4.921亿股,预期发行价在52港元~54.8港元之间。相较于上周五(9月6日)的A股收盘价63.02元/股(约合70港元/股),折价21%~25%,预期H股将于9月17日在港交所开始买卖。 若按照发售价每股H股54.8港元计算,美的集团最高将募资约270亿港元,是自2021年京东物流(02618.HK)上市以来香港最大规模的IPO,也有望成为今年港股“集资王”。 有金融机构人士向21世纪经济报道记者表示,“由于美的集团折价超20%发行,市场反应较为热烈,认购也比较积极。”招股书显示,在假设超额配股权未获行使的情况下,此次发售股份的37.25%已经获得18名基石投资者认购。 不过,或许由于折价较多,A股市场却给出了截然不同的反应。截至9月9日,美的集团(000333.SZ)收盘时为61.09元/股,下跌3.06%。此外,今年以来港股市场表现较为低迷,美的集团作为年内最大规模IPO,在市场环境不太理想的情况下,上市后股价表现如何值得关注。

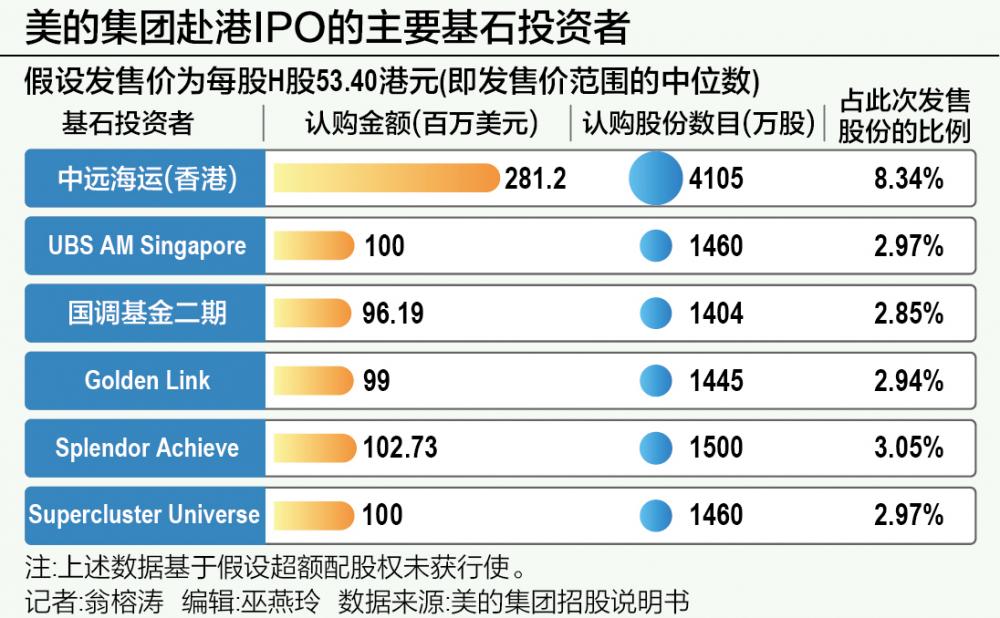

年内港股最大规模IPO 美的集团从宣布赴港上市至今,已历时一年。去年8月,公司首次宣布将赴港交所二次上市;去年10月,向港交所提交上市申请书;今年4月,向港交所二次递交了更新的发行申请,并在港交所网站刊登发行更新申请资料;今年7月,美的集团公告,收到相关备案通知书,公司拟发行不超过6.51亿股境外上市普通股并在港交所上市。 从市值来看,美的集团堪称市场的巨型企业,截至9月9日,其A股总市值已达4267亿元。不出意外的话,将成为今年港股当之无愧的“集资王”。 不过,美的集团的上市将要面对市场的挑战。 今年以来,港股IPO市场并没有迎来凛冬后的春天。上半年共有30只新股在港交所上市,融资金额达到131.78亿港元。上市数量较去年同期的31只相差不大,但融资金额同比下降了27%。期内募资金额最高的茶百道(02555.HK)为25.86亿港元,不到美的集团此次募资额的十分之一。 香港信诚证券投资顾问邵志尧告诉记者:“今年港股市场比较冷淡,投资者也比较谨慎,除了老铺黄金(06181.HK)在上市初期表现较好以外,大部分港股IPO企业都遇到了破发,现在香港投资者更多的是关注美股市场的投资机会。” 数据显示,6月28日同日上市的3只港股,老铺黄金上市发行价40.5港元/股,最终收于70港元/股,涨幅72.84%。但嘀嗒出行(02559.HK)、天聚地合(02479.HK)首日均破发,分别下跌22.50%、27.82%。 而从其折价两成发售来看,美的集团或已充分考虑到港股市场的近期表现。 从更早实现“A+H”上市的海尔智家(600690.SH,06690.HK)的股价表现来看,截至9月9日收盘时,A股收盘价为24.32元/股(折合26.65港元/股),港股收盘价为23.25港元/股,A股价格比港股价格低了12.76%。 “股票如果出现‘破发’,可能会打击投资者信心。”邵志尧指出,“在上述背景下,美的集团赴港上市除了募资以外,可能有更深层次的考虑,比如提升自己的国际化形象,为海外业务发展做铺垫。” 即便假设发售价为每股H股53.4港元(即发售价范围中位数),扣除承销佣金及其他预计开支后,美的集团也将从全球发售收取约260亿港元的募集资金净额。 根据发展战略,美的集团拟将全球发售募集资金用于以下目的及金额,其中募集资金约20%(51.94亿港元)预期将用于全球研发投入;募集资金约35%(90.9亿港元)预期将用于智能制造体系及供应链管理升级的持续投入;募集资金约35%(90.9亿港元)将用于完善全球分销渠道和销售网络,以及提高自有品牌的海外销售;募集资金净额约10%(25.97亿港元)将用于运营资金及一般公司用途。 中远海运、比亚迪位列基石阵容 美的集团此次上市吸引了不少基石投资者。 根据招股文件,中远海运(香港)、UBS AM Singapore、比亚迪等18名基石投资者累计认购近12.56亿美元(约合97.9亿港元)美的集团H股,以招股价中位数53.4港元计算,不计15%的超额配售权(“绿鞋”机制),基石投资约占此次IPO发行股份比重为37.25%,相当于全部已发行股本的2.45%。 国内的基石投资者主要有中远海运(香港)、比亚迪全资拥有的子公司Golden Link、国调基金二期、睿远基金、大家人寿、中邮理财,分别认购了4105万股、1445万股、1404万股、730万股、730万股以及416万股,耗费资金2.81亿美元、9900万美元、9619万美元、5000万美元、5000万美元以及2850万美元。 其中,第一大基石投资者是中远海运(香港),大概会占发行股份8.34%左右。中远海运是一家航运央企,远洋航线覆盖全球160多个国家和地区的1500多个港口,船队规模居世界第二。 作为非金融类企业,中远海运投资美的集团或许有业务合作的考虑。早在2021年1月,美的集团就和中远海运签署了战略合作协议,双方在集装箱运输、端到端物流供应链、海外合作、数字化转型等方面展开全方位、多层次合作。 可以看出,中远海运可以为美的集团海外业务提供重要的物流支持,进而保障美的集团全球供应链的稳定。 比亚迪子公司Golden Link是国内第二大基石投资者,比亚迪和美的集团也有业务联系,美的旗下库卡机器人是比亚迪的合作伙伴,为比亚迪制造生产线提供工业机器人服务。早在2021年,比亚迪DiLink系统携手美的IoT板块,推动汽车和家电产品的智能网联系统合作。 而国调基金二期、睿远基金、大家人寿、中邮理财等金融机构可能更多的是基于财务投资的角度投资美的集团。 基石投资者认购金额排位靠前的机构,还有航运和综合物流公司海丰国际(01308.HK)控股股东杨绍鹏全资持有的Splendor Achieve,认购了1.05亿美元;瑞银集团旗下UBS AM Singapore及博裕资本旗下Supercluster Universe,二者分别认购1亿美元。 资本市场助力海外“掘金” 美的集团谋求港股上市,与其国际化策略相关。国内家电市场出现了增长天花板,将目光投向覆盖面更为庞大的海外市场,成为美的集团的不二之选。 全球家电市场规模庞大,2022年销售额达人民币3.66万亿元,销售量达30.66亿台。预计2027年销售额将达到人民币4.66万亿元,2022年至2027年复合年增长率为4.9%,2027年销售量将达到33.92亿台。 按销售额计,中国内地、北美及欧洲是全球家电三大市场,在2022年共占全球总销售额超过66%。 招股书显示,按照2023年销量及收入计,美的集团是全球最大的家电企业,市场份额为7.9%。按销量计,2023年公司在家用空调、洗衣机、冰箱以及厨电及其他家电领域均跻身全球前三名,市场份额分别为23.7%、14.2%、10.5%及6.0%。 美的集团董事长、总裁方洪波此前曾表示:“西方国家百年企业给我们的启示是,要穿越产业周期、技术周期,必须进行产业升级,找到新的第二曲线、第二引擎。” 此次在港上市,将有机会增加美的集团面向海外投资者的曝光度,为其在海外业务进行布局、寻找融资、进行收并购做好铺垫。 然而,与海尔智家相比,过去美的集团在海外市场的布局并不算领先。目前海尔智家已经在A股、H股和德国法兰克福三大资本市场同时上市。 美的集团目前最大的挑战之一在于如何提升海外市场的自主品牌定位。海尔智家近年通过收购日本三洋的白色家电业务(现用AQUA品牌)、美国GE家电业务(GEA)、澳洲的斐雪派克、意大利的Candy,在全球不同市场已经构建起中高端家电品牌的矩阵。 而美的集团虽然在过去几年已经先后收购了日本东芝白电业务、意大利中央空调Clivet、伊莱克斯吸尘器品牌Eureka,推动了其在全球市场的布局,但相比之下,美的集团在海外市场从代工到加码自主品牌,品牌要真正在中高端市场占据地位还需要时间沉淀。 随着美的海外布局的深入,外销收入已占其整体收入的40%以上,除了汇率波动造成的汇兑损失风险以外,还面临着全球资产配置与海外市场拓展风险,以及贸易摩擦和关税壁垒带来的市场风险。 此次赴港上市,将给美的集团国际化发展带来怎样的变化,仍有待观察。 (作者:翁榕涛 编辑:巫燕玲)  海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何松琳 实盘股票配资平台 |